摘要>>>管理层预计,随着CrowdStrike继续利用网络安全的长期增长故事,到2025年,公司将实现至少50亿美元的营收。

CrowdStrike(CRWD)是在科技行业整体疲软的情况下,少有的估值倍数没有被摧毁的科技股。考虑到投资者对网络安全股票的兴趣,以及该公司强劲的基本面,这种相对强势是可以理解的。尽管该股并不便宜,但清晰的故事和强劲的利润率保证了其溢价倍数。我预计股东将通过长期持有CRWD获得回报,尽管其预期回报率低于科技行业的其他领域。

CRWD股票价格

CRWD最初与其他科技股一道下跌,但此后从低点大幅反弹,可能是因为俄乌战争导致网络安全支出增加的预期。

YCharts的数据

现在,该股交易价格为每股228美元,比历史高点低约25%,但估值倍数仍然非常高,特别是考虑到整个科技行业发生的估值重置。我上次关注该股是在去年12月,当时我将该股称为买入股,理由是强劲的长期增长故事和高利润率,这被溢价倍数抵消了。这些特征仍然适用,CRWD此后发布了长期指引,这可能有助于提高溢价倍数。虽然估值没有提供多少安全边际,但这家顶级网络安全运营商提供了当今市场上风险增长较低的故事之一。

CrowdStrike是什么?

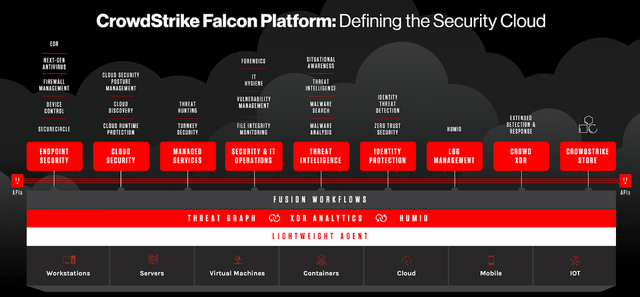

CRWD是一家专注于终端安全的网络安全公司。终端就像手机、电脑和其他设备——CRWD使其客户能够确定哪些终端可以安全地访问受保护的数据。

CrowdStrike 2022年4月演示

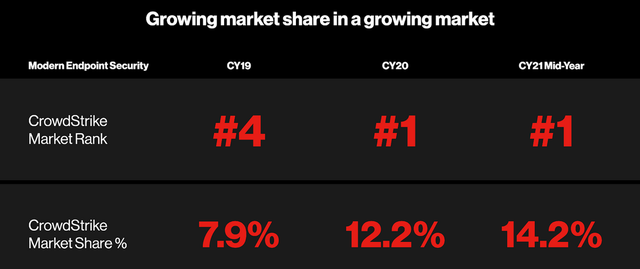

在过去几年中,CRWD迅速成为终端安全领域的市场领导者。

CrowdStrike 2022年4月演示

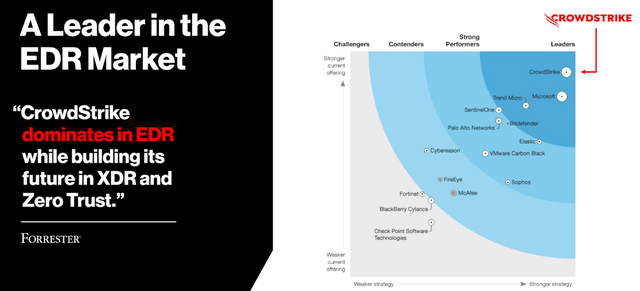

考虑到CRWD似乎拥有最好的产品,这一成就并不令人惊讶。Forrester对该公司的高排名就是明证。

CrowdStrike 2022年4月演示

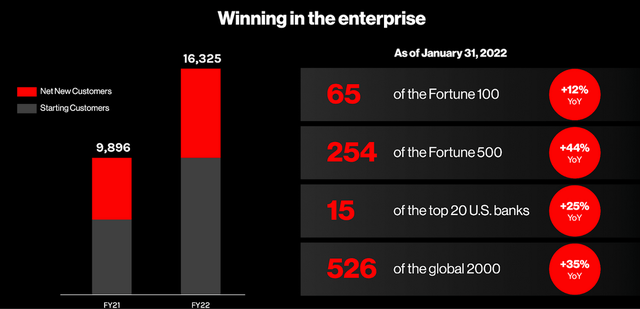

除了这一高排名,CRWD现在正在建立品牌知名度。该公司正在赢得大公司的业务,这反过来应该有助于它在未来赢得小公司的业务。

CrowdStrike 2022年4月演示

CrowdStrike业绩

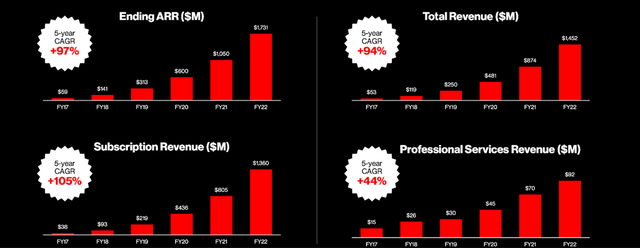

与2021年增长迅速放缓的其他科技股不同,CRWD去年的收入增长了66%。网络安全不仅仅是疫情时期的一种成长股。

CrowdStrike 2022年4月演示

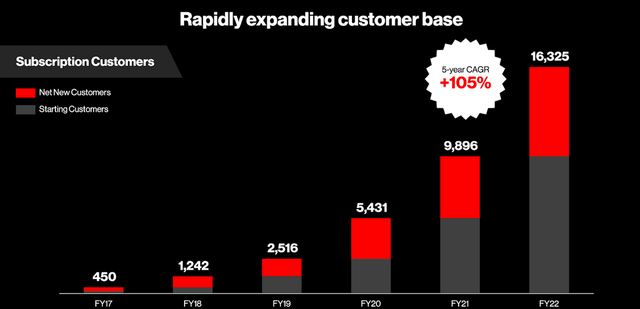

CRWD通过两个因素实现了强劲增长,第一个因素是其客户群的快速增长。

CrowdStrike 2022年4月演示

第二个因素是其基于美元的高留存率,即使该公司超越了疫情的同类公司,这一留存率仍保持强劲。

CrowdStrike 2022年4月演示

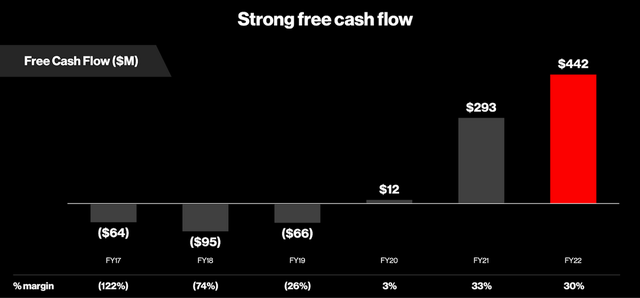

投资者可能非常喜欢该公司30%的自由现金流利润率。

CrowdStrike 2022年4月演示

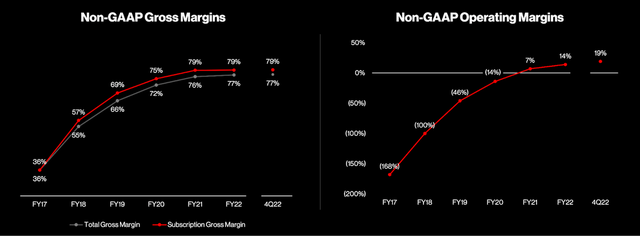

我注意到,因为它的许多客户提前预付他们的订阅收入,这具有增加自由现金流的效果,即使进来的现金代表未来赚取的收入。因此,投资者可能希望转而关注非GAAP运营利润率,2021年该比率仍高达19%。

CrowdStrike 2022年4月演示

展望未来,CRWD仍有很长的增长跑道,因为市场渗透率仍然很低,尤其是在较小的公司中。

CrowdStrike 2022年4月演示

网络安全是一个长期的长期增长故:每个公司最终都可能需要购买网络安全产品来保护自己免受网络威胁。随着CRWD被定位为终端安全领域的明确领导者,它有一个清晰可见的跑道来继续快速增长。

买入、卖出还是持有?

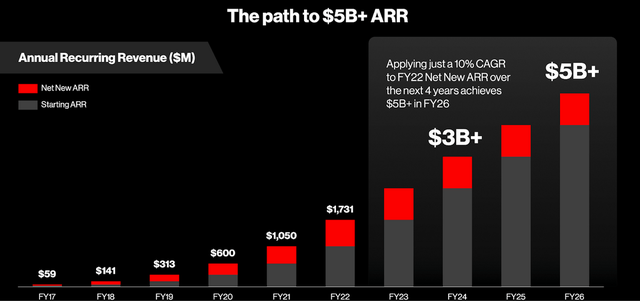

关于这条跑道,管理层给出了到2025年至少50亿美元收入的指引,从而使其更加清晰。

CrowdStrike 2022年4月演示

许多科技公司,如ServiceNow和Snowflake,都给出了这种长期指导,这通常有助于股票获得溢价倍数——CRWD也不例外。华尔街的共识估计令人惊讶地预计CRWD将表现不佳,2025年仅获得48亿美元的收入。

来源:Seeking Alpha

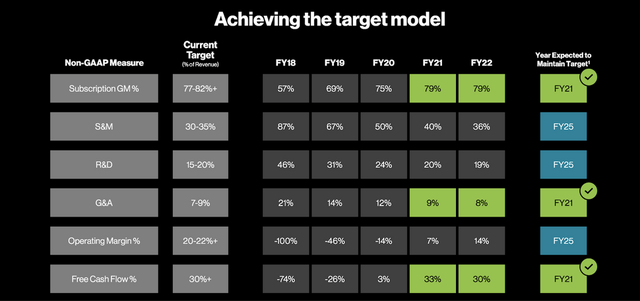

现在我们来讨论一下估值。CRWD已经制定了22%的运营利润率和30%的自由现金流利润率的长期目标。

CrowdStrike 2022年4月演示

该公司已经实现了30%的自由现金流利润率,尽管其中很大一部分是由于递延收入的预付款。我假设公司能实现30%的长期净利润率。由于网络安全增长故事和积极的现金流产生,我可以看到股票保持2倍的市盈率增长率(“PEG比率”)。

假设2025年退出增长率为25%,该股在2026年1月的交易价格可能是销售额的15倍。这反映出股价为每股312美元,年化涨幅约为7%。相反,如果我们假设40%的长期净利润率,新的目标股价将是销售额的20倍,即每股415美元,代表年化15%的潜在上涨空间。

虽然后一种假设可能看起来有些激进,但考虑到目前的高利润率,如果华尔街对该股保持类似的观点,我也不会感到惊讶。

鉴于估值,这里的主要风险是,如果股票情绪恶化,股票经历利润压缩。在目前的环境下,我可以看到股票以1倍的PEG比率交易,这将导致股价在2025年达到每股156美元,即在未来4年内下跌34%。

这将是一个可怕的回报,尤其是考虑到我正在使用4年后的目标。另一个风险是,如果公司无法维持其市场领导地位,这不仅会导致额外的多倍压缩,而且可能无法达到其增长目标。

基于今天的股价,我将该股评级为买入,主要是因为我预测管理层的2025年收入指导将被证明是保守的,该股应该能够维持其溢价倍数。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们