概括:英伟达和 AMD 是过去十年中都是成功的半导体公司。这两家公司在现实生活中竞争,也可能在您的投资组合中争夺一席之地。本文权衡了两家公司的优势和劣势。

英伟达和 AMD都是高质量的公司,它们已经进行了大量投资,并且有实力在未来继续大量投资。

我认为英伟达目前的市场地位和未来的增长潜力略好于AMD,而且这些差异很可能大于他们目前的估值差距。

英伟达称雄GPU,AMD、英特尔并列CPU

Nvidia 主要生产 GPU,这是一种高度并行的处理芯片,针对游戏、人工智能、数据中心和加密货币挖掘等任务进行了优化。

而AMD 制造了一些 GPU,但更专注于 CPU,这是用于通用计算的传统芯片。

尽管 CPU 和 GPU 通常一起使用,但人们可以认为 GPU 是一种颠覆性技术。严格来说,与 CPU 相比,它们的高度并行性并不是优势或劣势,但 GPU 多年来一直在 CPU 的并行计算任务中占据市场份额。

在 CPU 和 GPU 方面,Nvidia、AMD 和英特尔通常被认为是三大芯片设计师。

值得一提的是,亚马逊、苹果和高通等一些大型科技公司都有自己的产品,可以被视为竞争对手。

有关这些公司的更多背景以及为什么半导体可以成为一项好的投资,我建议我深入研究半导体行业。

Nvidia是离散 GPU 领域的先行者,目前拥有超过80%的市场份额,其余的则归 AMD。

将离散 GPU 与集成 GPU 区分开来非常重要,因为它具有与 CPU 分离的内存,可以产生更好的性能和更多的功耗,而集成 GPU 主要归功于英特尔在 CPU 市场的更大份额。

Nvidia 还拥有与 GPU 相关的重要知识产权。它将其中一些 IP 许可给包括英特尔在内的其他玩家。

作为最大的半导体公司之一,英伟达拥有庞大的研发预算,这将使他们在未来的设计和知识产权方面处于领先地位。例如,他们目前正在开发一种名为 DPU 的新芯片,该芯片针对数据中心任务进行了优化。

这些因素使英伟达拥有非常强大的市场地位和宽阔的护城河。英特尔最近也进入了独立 GPU 市场,但考虑到英伟达的优势,很难想象英特尔在这方面会比 AMD 取得更大的成功。

另一方面,AMD的立场更为复杂。显然,由于 Nvidia 一直占据 GPU 市场的最大份额,AMD 发现在那里竞争变得更加困难。但无论如何,GPU 并不是 AMD 的主要领域。

从理论上讲,AMD在 CPU 方面也处于类似的位置。英特尔是市场领导者,收入远高于 AMD,并将其用于 x86 处理器的 IP 授权给 AMD。

AMD 和英特尔是仅有的两家拥有制造 x86 处理器的 IP 的公司。从理论上讲,所有这些因素都应该为英特尔提供一条宽阔的护城河,按照这些思路,AMD 指出:“英特尔能够推动 x86 微处理器的事实标准和规范,这可能会导致我们和其他公司延迟访问这些标准。”

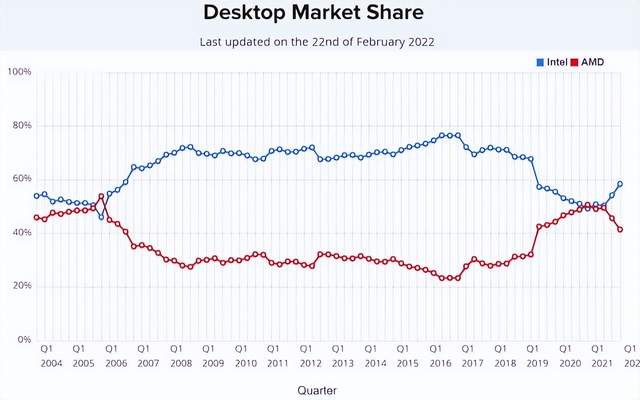

TechPowerUp

尽管英特尔确实统治了 AMD 十多年,但近年来情况发生了变化。我将此主要归因于 AMD 在 2009 年决定分拆其制造部门,最终在 2012 年出售其股份。

这一举动在当时看来值得怀疑,因为 AMD 多年来继续失去市场份额,但由于非凡的远见和纯粹的运气相结合它最终得到了回报。

从 2016 年开始转向 10 纳米节点,英特尔开始与制造延迟和生产错误作斗争。英特尔、AMD、英伟达三巨头形成芯片设计三巨头,而台积电(TSM )是拥有超过50%市场份额的制造巨头。

AMD、Nvidia 以及包括苹果在内的几乎所有其他公司都将其制造外包给台积电,台积电并没有分享英特尔在 10 纳米节点上的挣扎。

与设计一样,制造方面具有明显的规模优势,这使得台积电近年来能够继续创造更好、更小的芯片。台积电已经在量产 5 纳米芯片,而英特尔则继续在 7 纳米芯片上苦苦挣扎,甚至将部分制造业务外包给台积电。

AMD 的命运在 2016 年英特尔陷入生产困境时开始转变并非巧合。但是,虽然上图看起来 AMD 即将超越英特尔,但它只考虑了台式机市场份额。

就整体 CPU 市场份额而言,AMD 仅拥有27.7%的份额,这无疑仍然是一个令人印象深刻的历史新高。

尽管 AMD 最近取得了成功,但现在将英特尔排除在外还为时过早。英特尔仍然拥有最多的市场份额和 IP,他们最近聘请了一位新 CEO 试图扭转局面。他们使用台积电制造芯片的新策略可能对其整体业务表现不利,但可以让他们重新获得一些市场份额。

考虑到 AMD 和 Intel 在 x86 架构上的双寡头垄断,我会同时指定它们的宽护城河。但我还没有准备好称这两家公司都是赢家,而且我认为未来几年 CPU 的市场份额可能会继续比许多投资者预期的更具竞争力和波动性。

基于这些动态,我认为 Nvidia 比 AMD 拥有更宽的护城河和更好的市场地位,因此它在这一类别中获胜。

英伟达有故事,AMD势头猛

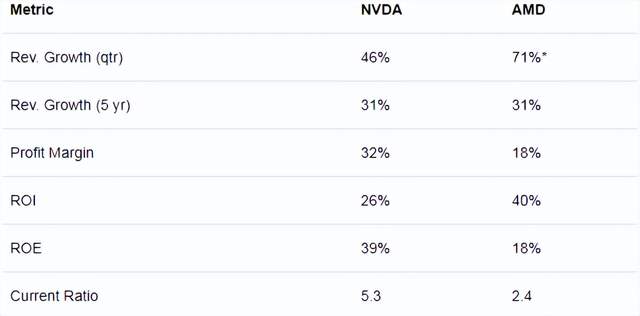

现在转向量化方面,英伟达和 AMD 都拥有强劲的财务状况,资产负债表干净,增长强劲,政策对股东有利,利润率也很高。

尽管我认为 Nvidia 比 AMD 拥有更好的市场地位,但这在上述指标中并不容易看出。

AMD 现在的增长实际上比 Nvidia 高,尽管利润率明显较低。

然而,重要的是要考虑到市场是前瞻性的。根据 Statista 的数据,由于与 AI、AR/VR 和高性能计算等快速增长的领域非常契合,预计到 2028 年,GPU 市场的复合年增长率将达到33% 。

另一方面,CPU 的增长轨迹看起来更加曲折,因为桌面计算市场相对饱和,但未来的增长可能来自数据中心等新领域。一些报告预计未来几年的复合年增长率将达到个位数,但有多种预测。

此外,虽然我预计威胁不会迫在眉睫,但我必须注意到 ARM 处理器在 Apple 的新 MacBook、亚马逊 AWS 的某些部分以及几乎所有手机中的成功。

ARM 的持续成功可能会适度降低 AMD 和英特尔的增长轨迹。

尽管无法预测确切的未来增长率,但我确实认为在未来几年我们可能会看到英伟达 GPU 的增长超过 x86 CPU。

过去也是如此。英伟达和 AMD 在过去五年的收入复合年增长率均为 31%,但在此期间,英伟达的独立 GPU 市场份额保持相对稳定,而 AMD 的 CPU 市场份额几乎翻了一番。

因此,可以肯定地说,AMD 只能通过以几乎可以肯定未来不可持续的速度获得市场份额来跟上 Nvidia 的增长。

作为这方面的进一步证据,请考虑英伟达在过去十年中积极且相对稳定的投资回报率:

另一方面,在 2016 年开始从英特尔手中夺取份额之前,AMD 的投资回报率一直为负:

这进一步证明 AMD 的财务状况因最近对英特尔的成功而得到提升,英特尔几乎肯定不会以同样的速度继续下去,甚至可能根本不会继续下去。

尽管有这些考虑,但根据 Seeking Alpha 的说法,分析师预计未来几年 Nvidia 和 AMD 的收入复合年增长率约为 14%。而晨星预计英伟达的五年复合年增长率为 16%,AMD 为 19%。

诚然,AMD 目前似乎比 Nvidia 拥有更大的发展势头,因为它们的增长速度更快。

在最近的财报中,英伟达错过了前瞻性指引,并宣布他们正在放缓招聘以应对疲软的需求。与此同时,AMD 压低了收益,并没有表现出任何疲软迹象。

对于英伟达来说,这是否会成为一种趋势或者只是一个季度,还有待观察,我更倾向于后者,但这至少可以解释为什么分析师目前有他们所做的预测。

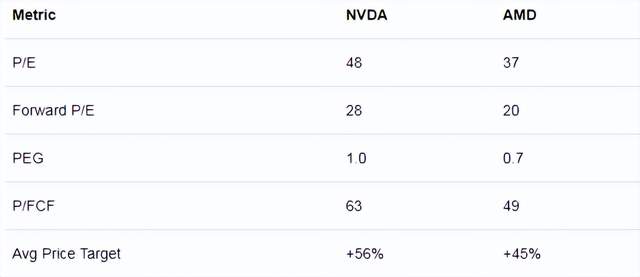

虽然到目前为止 Nvidia 一直是赢家,但现在是 AMD 大放异彩的时候了,因为基于多个估值指标,它明显比 Nvidia 便宜。

对我来说,这证明了我迄今为止所呈现的叙述也是市场所相信的。也就是说,由于护城河更宽,增长轨迹更好,我认为英伟达的倍数更高。

事实上,尽管预计 AMD 的增长将与英伟达相似或更高,但分析师的平均目标价意味着英伟达比 AMD 有更大的上涨空间,即使从其目前较高的估值来看也是如此。这是另一个令人头疼的问题,让我想知道这些分析师在想什么。

无论如何,从较低的价格来看,投资者可以充分补偿 AMD 更糟糕的市场地位和可能放缓的增长轨迹。毕竟,除了增长之外,初始估值对总回报也很重要,尤其是在较短的时间范围内。

就此而言,这些初始估值中的任何一个是否具有吸引力?我会说是的,只要你相信这些公司可以继续以中两位数或更快的速度增长。

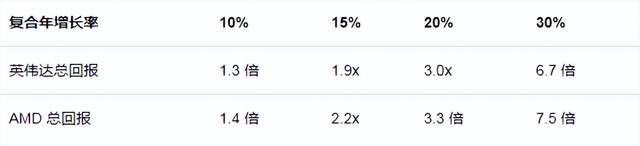

上面显示的 PEG 比率看起来非常好,但可能反映了不可持续的增长率。相反,这里有一些使用我的估值模型和不同收入增长率的潜在回报,假设利润率略有扩张,没有大量股票回购或稀释,最终市盈率为 20,时间跨度为 10 年:

资料来源:Tech Investing Edge

由于初始估值较低,AMD 的每个 CAGR 总回报都较高。但两家公司可能都无法实现过去十年的 10 倍以上的市场回报率,因为在未来十年中,它们的起始估值更高,收入基础也更大。

结语

尽管与 AMD 相比,我更喜欢 Nvidia 的故事,因为它与市场地位和未来需求有关,但值得重申的是,两家公司的质量都非常高,并且是一些最具投资吸引力的半导体公司。

就我个人而言,我没有太大兴趣在强调英特尔与 AMD 的战争,因此以目前的估值,对于那些对其颠覆性故事有高度信念的投资者,也许愿意为Nvidia 支付溢价。

然而,对于那些想要估值更便宜的股票的投资者来说,AMD 可能是更好的选择。

文章来源:美股研究社(公众号:meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们