过去几年,借电商红利期及品牌线上渗透率提升的东风,电商代运营行业9年实现23倍的增长,跨入万亿规模市场。“电数宝”电商大数据库显示,2021年电商代运营市场规模达到14988.78亿元。

步入2022年,在消费低迷及疫情零星复发等多重因素影响下,不仅电商三巨头的业绩表现并不如预期,依附于电商领域的电商代运营也难以上演高增长的奇迹。回顾2022上半年的股价表现来看,包括若羽臣在内的多家上市的品牌服务商股价均呈现一定下跌的趋势。

但通过观察发现,作为A股上市的品牌电商服务商,若羽臣还是具有一定的参考意义及分析价值。除市场情绪波动使得若羽臣这类概念股集体共冷暖之外,影响若羽臣这类企业市值走势的具体因素,也值得我们探讨。

上半年股价走势承压?

从若羽臣股价表现来看,今年1-7月,整体上呈现震荡下跌的趋势,期间经历短暂停牌,复牌后受利好消息冲上涨停,不过在利好被市场消化后再次转跌。

(图源雪球)

投资者对若羽臣持股情绪较低,哪些原因值得来探究下?

首先,就若羽臣自身而言,公司基本面或许是影响投资者情绪最直接因素。

先从营收与利润来看,2022年Q1,若羽臣营收仅为2.84亿元,同比增长5.63%;归母净利为353.60万,同比下滑81.21%,销售净利率仅为1.23%,要低于互联网电商行业中值的1.55%。净利下滑,是加大对自主品牌的市场推广及产品研发、人员招募的费用所致。

(图源东方财富Choice)

另外,今年Q1毛利率为28.16%,同比下滑0.83%。这一点从其成本支出上看更清晰,2022年Q1,若羽臣营业总成本为2.82亿元,仅差营收0.2亿元,同比增幅却达到9.34%,很显然回报不及投入。其中,营业成本增速也高于营收增速,同比增长6.60%,也就是说基础成本支出上涨压缩了若羽臣一部分盈利空间。

在若羽臣成本构成中,外购成本、媒介采购成本以及人工成本占据了主导地位。其中,外购成本甚至占据了营业成本的近九成,而这一数据在2021年仍上涨16.94%。加之,今年Q1若羽臣在职工薪酬及办公费用上的支出增加,可见若羽臣成本压力并不低,这或许也是毛利率下滑关键所在。

对于电商代运营概念股来说,市盈率也是一个重要的参考标的。截止8月3日,东方财富Choice数据显示,若羽臣市盈率TTM高达130.79,而行业最新平均市盈率TTM仅为29.68,相比之下若羽臣市盈率TTM似乎并不合理。在今年3月底之前,若羽臣市盈率一直处于行业均值附近随后才直线拉升,由此可见,市盈率变动与股价有一定关联。

其次,就大环境而言,上半年国内零售并不太景气。国家统计局数据显示,今年上半年,社会消费品零售总额为210432亿元,同比下降0.7%。疫情因素叠加各行业并不景气导致消费能力被削弱,消费者网上购物需求的减弱,对于电商及电商代运营的销量与业绩也会造成影响。

最后,就品牌商而言,一些品牌的合作模式从经销转为代运营模式,一定程度上压缩利润空间。经销模式一般涉及采货,会存在垫资压缩现金流的现象。但在非经销模式也就是代运营模式下,采货、垫资的情况有所减弱,服务商仅提供代运营服务,不过这个服务费或抽点带来的利润远没有经销模式高。

近日若羽臣公布的业绩预告就表明今年中期净利将有所下滑,其主要原因就是由部分合作品牌从经销模式转为代运营模式所致。

总体来看,短期内的股价波动,并不能评判一家企业的长期投资价值。正如股神巴菲特所说的,“如果你不愿意拥有一个股票十年,那就不要考虑拥有它十分钟。”任何一个行业,包括代运营在内,其股价涨跌幅变动都是呈现一个动态曲线。展望下半年,若羽臣是否还有值得期待的点?

由外至内看若羽臣的未来增长空间?

如今,7月份已经接近尾声,外界又该如何去看待若羽臣的下半年及未来发展趋势?

一、消费升级:电商代运营需求激增

目前来看,美妆、服饰是电商代运营主力品类,其他品类代运营渗透率较低。艾瑞统计数据显示,以2020 年GMV为准,美妆品类占比国内品牌电商服务市场的17.8%。相比之下,食品饮料、家居、母婴、玩具等品类在代运营市场的渗透不足。

但在疫情因素的影响下,人们的消费习惯逐渐转变,线上购物成为人们的主要方式,而电商市场也再一次迎来爆发。在这种市场红利的刺激下,线上零售或许将出现更多新领域、新机会。推导在消费品牌身上,也意味着能增强品牌触网的意愿。

同时,伴随消费升级及消费复苏的趋势加速,需求弹性更大的可选消费如家电、汽车等板块,在政策加持下更被看好。在个性化、多样化消费的带动下,更多消费品类诸如小家电、家居、玩具等细分领域开拓电商市场的意愿也会进一步加强,而为了能快速响应市场需求变化及深耕细分市场运营,电商代运营将会进一步成为品牌提升运营效率的重要方式。

在这样的背景下,未来,电商代运营的渗透率将会进一步提升,服务品类也会逐步增多。对于品牌服务商来说,或许将会增加自身发展空间。加之,按照往常惯例,下半年品牌会加大宣传,中顺洁柔、燕京啤酒都在持续加强自身品牌宣传力度,包括9-12月属于电商旺季,作为依附于零售的电商及品牌服务商领域,也能在这场复苏下受益。

而就若羽臣的业务范围来看,本身就已经在母婴、保健品、个护及零售上有所布局,这种提前布局也能为若羽臣带来先发性优势。同时,它也有针对消费升级进行战略调整。比如投资的样美生物就属于美容护肤小家电赛道,在利好的大环境下,其相关品牌商或许加大对电商代运营的投入。长期来看,或将释放利好消息刺激若羽臣业绩的增长。

二、投资新锐品牌:或成毛利增长“最优解”

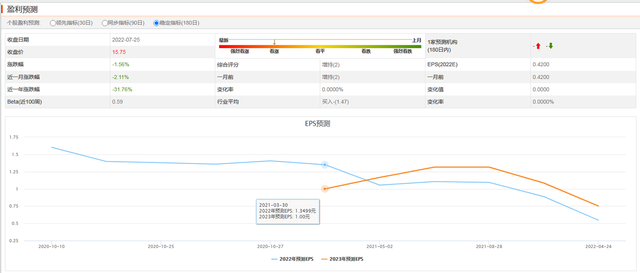

若羽臣最新评级中,兴业证券及国泰君安对若羽臣持相对看好的态度,一度预测其2022年整若羽臣净利将会大涨。在兴业证券及国泰君安给出的研报中,预计2022年净利均值为6650万元,较去年同比增长127.78%。同时东方财富Choic披露的数据来看,目前机构对若羽臣的评级处于看涨阶段。

(图源东方财富Choice)

机构给予若羽臣看好评级,或许也是源于其近期以来的投资行为。近段时间,若羽臣投资样美生物、SPD、倍珍保及魔范璐玛,其中,样美生物、SPD及倍珍保均属于新锐品牌。

当下,服务商与品牌商达成深度合作关系基本上是采用经销模式,但这种模式的问题就在于服务商的现金流会受到影响,在毛利表现上也会有所制约。东方财富Choice数据显示,若羽臣的销售毛利率达到28.40%,而行业中值也为28.40%,这意味着若羽臣的毛利表现在同行业中仅属于中等水平。

通过投资新锐品牌的方式,一方面,若羽臣可以将合作形式深入至股权层面,不仅能与品牌达成深度绑定关系,而且能缓解代运营行业长期存在的品牌商流失风险;另一方面,为品牌商提供数字化服务,可以带动若羽臣的盈利能力,进一步释放代运营业务的二次利润。

据了解,若羽臣投资的这些新消费品牌,基本上都与若羽臣开展了代运营业务。仅以纯代运营业务来看,其2021年毛利率达到41.87%。随着二次利润的进一步释放,毛利率有望进一步提升。与新消费品牌达成合作,也能增强若羽臣对新消费品牌的感知和了解,加深若羽臣在品牌管理上的经验及认知,为后续与更多新消费品牌达成合作提供更多可能。

相对丽人丽妆、壹网壹创、凯淳股份、青木股份等自上市以来,均未曾出现类似标的业务的投资或收购行为,若羽臣投资样美生物、倍珍保的动作或许对投资者具有一定的参考性。

在4月底宣布投资样美生物的公告后,后续的4个交易日内,若羽臣短线股价累计增幅超过40%,迎来5个涨停板。只是在战略投资之后,如何能够在短期内整合相关资源在业绩提升上有明确的增长表现,也是若羽臣刺激资本市场的关键。

三、步入调整期:若羽臣如何释放长期增长点

目前,电商代运营行业已经进入发展中期。就中期而言,所有的代运营企业需要做出战略性调整跟上发展脚步。而战略性调整有两种趋势:MCN内容模式、发展自有品牌。但对于代运营企业来说,MCN内容运营缺乏壁垒,没有稳定运营的基础,从中期角度对市值不会有太大改善。

发展自有品牌就成为一个相对明智的选择。若羽臣战略性调整动作看,当下正在大力发展自有品牌及品牌管理矩阵。可以肯定的是,这种动作在电商代运营行业步入中期后,是呈现积极应对态度并符合行业调整方向的。

一方面,对于短期投入带来的业绩连累,若羽臣也是积极接受并给予应对策略,尽可能的通过内部孵化、外部投资的方式完善品牌管理矩阵,基于若羽臣自身现有优势,带动自有品牌的成长。今年618期间,绽家旗舰店GMV同比增长104%,成为稳居类目前三的内衣护理品牌。

另一方面,从自有品牌孵化以来,若羽臣就在逐步加大对产品研发、市场开拓、生产环节的投入,针对自有品牌也是采用C2M模式将消费者需求与制造商直连,实现按需生产。若羽臣相关负责人也表示,“绽家是若羽臣对自身资源及优势的一次成功实践,从品牌设计、到产品研发,再到渠道销售及市场推广的全程参与,是一次全链路的打开方式。”

今年Q1,研发费用同比超过28%,随着研发费用的提高,反推到创新性上或许也能获得一定程度的提升,若羽臣在这两点上还有上升空间。

未来,随着第二、三自有品牌的继续打造,若羽臣或将复刻绽家模式至第二、第三自有品牌上。在已有前期经验的积累和过度下,若羽臣第二、三自有品牌的盈利周期或许有所缩短,营收相关数据或许更快体现出来。

结语

此前,机构预测到2025年,电商代运营市场规模有望突破2万亿,相对2020年1.34万亿,约50%增长空间。而若羽臣自有品牌已经过盈亏平衡点,未来盈利能力或许进一步体现。

对于若羽臣要在2023年中期解禁近40%股票份额,我们也需要考虑利弊情况。尽管大量股份解禁可能造成一定的股价波动,但具体走势仍然要考虑解禁日股价,如果距离发行价下跌过多,可能不会出现抛售现象。同时,投资者也要关注公司到时是否会发布重大利好、利空消息,进而产生更大的不确定性。

当然,我们对于若羽臣股价走势及投资价值的预测,还是基于若羽臣现有动作、股票情况及行业估值所进行的。若羽臣未来股价走势还有待市场验证,如若羽臣达成重大战略联盟或并购,这种利好消息无疑会直接刺激股价上涨。

毕竟,若羽臣当下市值仅有其GMV的0.3左右,还存在很多可能性。

文章来源:松果财经(公众号:songguocaijing1)旨在提供活泼、深度的财经商业价值解析,做一个有态度的行业观察者!