9月19日,华林证券智能投顾机器人Andy及新版华林证券APP发布上线。截至2017年8月底,我国主要的智能金融技术服务公司有164家,集中分布在国内较为发达的城市。其中有125家公司获得融资,总融资额已超过250亿人民币,金融市场一片蓝海态势。

然而,在中国居民的资产配置中,银行储蓄长期占据了最高比例。据相关数据统计,2016年中国银行业资产总额高达232.25万亿元,而证券公司资产总额仅有4.37万亿元,银行业资产总额是证券业的近53倍。因此在未来财富管理市场中,投顾领域拥有巨大的发展空间。

传统投顾模式僵硬,智能投顾迎来新生

随着经济水平的不断提高和大众资产管理意识的增强,越来越多的企业投入到智能理财浪潮中。国内金融市场也正在迈入科技金融时代,而智能投顾机构之所以会逐渐出现在投顾市场上,究其原因有以下三点:

其一,传统投顾效率低,可服务人群范围狭小。艾媒咨询发布的数据显示:2016年,我国互联网理财用户达3.11亿人,预计到2017年底,这一数据将达到3.84亿。而智联招聘发布的数据则表明,当前中国已经出现了一个巨大的“中产阶层”群体,他们资产规模约为30万-500万。但由于当前资产规模既不能达到私人银行的服务标准,又不甘于只投资银行和余额宝理财业务,加之大部分中产阶级理财能力有限,因此需要大量的投资理财顾问。但传统投顾工作效率低,面对庞大数量的需求者也是有心无力。

其二,传统投顾难以提供全面丰富的投资模式和理财产品。从市场风险角度来看,传统投顾可以根据市场走势,结合自身的从业经验来判断市场风险,为客户提供合理建议,帮助客户规避投资风险。但从服务受众反馈上看,传统投顾佣金高,高额佣金会令大多数中产阶层望而却步选择自主理财;而当部分客户在有意向理财时,漫长的传统理财周期总会影响客户的投入效果,从而间接导致客户流失。此外,投资结果不稳定、传统投顾产品知识涉及面有限导致的推荐理财产品风格单一、数据维度利用有限、等问题都在无形中催生智能投顾的发展。

其三,传统投顾模式僵硬,成本过高。在传统投顾市场上,传统投顾机构通常人工进行市场调查,通过电话等各种手段推销自己的理财产品。而作为受众,对投顾市场有了解或者有意向投资者只是少数,大部分人都会视其为骚扰或诈骗电话。电话产品推销处处碰壁,这也导致传统投顾的高佣金。单一僵硬的销售和盈利模式,导致传统投顾无法保障客户的收益稳定,形成市场的恶性循环。

相对于传统投顾多服务于小众的高净值用户,智能投顾的目标用户则是大众,这也与能有效、全方位地为社会所有阶层和群体提供服务的普惠金融理念不谋而合。智能投顾的低门槛、低费率、易操作、高透明、分散化、个性化、长期投资等等特点能够为更多的客户服务,其中,个性化能为不同客户制定相应的最优方案,高透明性让客户了解自身资金流向,低门槛和低费率则使用户的投资成本大大减低……

三大法宝,帮助智投稳住民心

智能投顾三大法宝一般包含以下内容:资本市场预期理论、客户投资风险偏好的大数据平台、以及对客户资产配置方案进行实时跟踪与调整的功能。

随着智能投顾进入我国投资市场,国外的多种资本市场预期理论也被广大的投顾机构所效仿。传统投顾结合自身从业经验,从大数据和市场调查中了解客户的需求,将不同的配置方案通过互联网将之投放到智能投顾平台。用户根据自身承担能力和投资趋向,选购组合方案。成熟的资本市场预期理论能帮助智能投顾平台缩短资产投资方案的配置时间,高效配置出合理方案供客户选择,促进智投市场发展。

而为“用户画像”的大数据平台,可以帮助智能投顾获得用户个性化的风险偏好及其变化规律,教会用户在理财中规避风险。例如,宜信财富投米RA于7月14日发布了机器人投顾一周年内的业绩,同时公布了较为清晰的智能投顾用户画像并与p2p投资人群进行多维度对比。通过数据对比,投米RA更能直观了解不同阶段客户的投资风险偏好、可用投资额度及其投资产品变化规律,利用智能算法优化配置出全球ETF投资组合,为投资人带来2.55%-11.48% 的稳定收益,高达99.6% 的在投用户都取得了正收益。

最后的客户跟踪理财功能,则是在结合算法和资本市场预期模型为投资者定制个性化的资产配置方案之后,仍需要通过互联网智能平台对客户投资习惯进行实时跟踪与调整,培养用户养成合理的理财习惯,在用户可以承受的风险范围内实现收益最大化,同时保证客户理财资金的安全性。

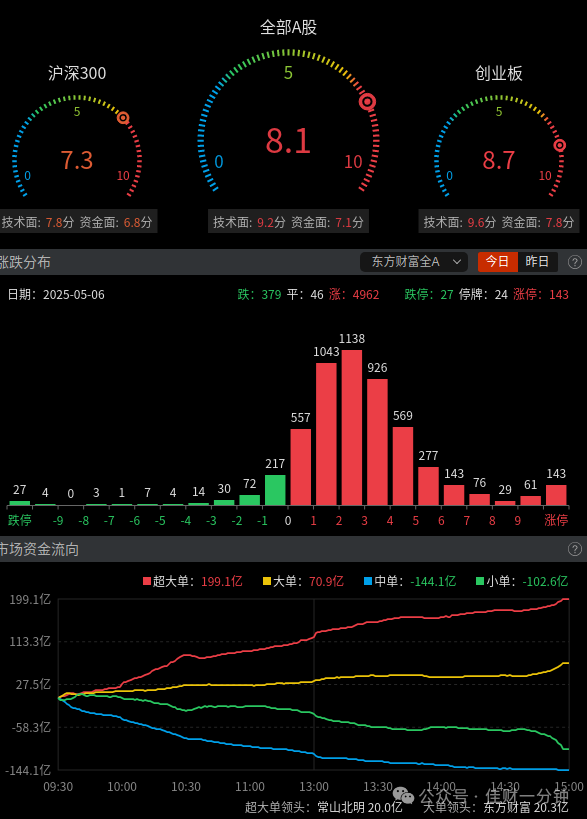

在三大法宝的应用上,美国可谓是领头人,美国智能投顾机构在投顾市场相对于A股市场、欧洲、香港市场都是更为有效的市场。但反观国内市场的应用,则没有那么简单。

按图索骥,国内智投陷入僵局

反观国内智能投顾市场,在照搬国外理论模型和管理机制时,由于欠缺对客观条件和市场环境的考虑,致使国内智能投顾市场阵痛频频:

一、“以营利为核心”的虚假智能投顾机构

目前国内的智能投顾平台与国外平台实力悬殊,部分平台缺乏尖端技术支持。趁互联网金融整改的机遇,一些P2P平台摇身一变,开始以智能投顾的名义继续大张旗鼓开展业务,利用客户的急功近利心理,跳过了客户IPS及风险效用方程,仅凭一份简单的用户问卷对其进行风险分类,通过计算机算法做出几个组合套餐供投资者挑选。智投市场乱象丛生,无法及时捕捉投资市场的风险走势,无法达到个性化定制的期望,国内投顾正在失去用户信任,智能投顾成了投资机构销售劣质产品的幌子。国内市场迎来经营与道德的双线考验。

二、国内智能投顾市场发展较慢,市场不成熟

智能投顾这一概念在2010年前后被美国投资者所认知,在美国已经成熟的传统投顾市场和长期单一的投资理念下,智投很容易就为大众所接受。而相比之下,国内的传统投顾还未充分发挥其市场价值,而有一定储蓄积累的社会中产阶层往往拥有一夜暴富的心态。面对客户的需求,投资机构也在不断寻求转型升级的发展方向,为客户提供针对性的金融服务解决方案。而在互联网金融逐渐深入的当下,智能投顾就成了行业新宠。

比如在去年底才增加摩羯智能投顾功能的招商银行,仅经过大半年的运作,摩羯智投的资金规模已经突破了50亿元,成为国内最大的智能投顾。智能投顾的成长速度可见一斑,而未来智能投顾市场上的各大机构也将迎来井喷式增长。

三、市场监管难,产品竞争模型相同

随着智能投顾市场的深入发展,市场监管方面的问题也随之而来。当前的管理层对数字化资产配置业务的监管概念相对模糊,出于预见性考虑,并未颁布相关法律法规来规范智能投顾业务发展,也无相关资质与执业牌照限制,更无法在运行过程中实现算法、客户投资组合的构建以及利益冲突管理等方面的明确监管。智能投顾在现有的法律环境下只能提供投资建议,而无法通过资产管理展开对客户实际资产跟踪和调整。智能投顾的运作模式尚未纳入法律法规。

目前,国内产品竞争模式大多数与国外模式相同,但国内投资市场变化快,客户需求的多元化和高效化,使得美国智能投顾的模式不再适用于国内市场。

两类主体的转型问题亟待解决

总体看来,国内智能投顾的服务类型大相庭径:一方面,以中高净值用户为服务目标的2C模式。以财鲸为例,初始完全面向C端,提供主题式全流程服务,帮助机构更为全面地接触、了解市场和客户。但由于C端流量成本较高,国内金融市场产品匮乏、收益不稳定、投资额度受限以及海外投资监管严格等原因,愿意选择这类机构的中高净值人群也越来越少。而在该领域的诸如财鲸、蓝海、弥财等投顾机构也被迫相继开始拓展B端业务。

另一方面,直接服务于中小型银行、基金机构的2B模式,也正在开发智投工具。比如PINTEC旗下的璇玑,国内一开始就探索B端模式的智能投顾公司,通过与中小型银行、基金公司等金融机构的合作率先取得了优势。璇玑的CEO郑毓栋表示,收益模式固化,仍以收取客户佣金为主的金融机构将在未来长期发展中被淘汰。

而无论是2b还是2c,目前国内智能投顾机构所纠结的问题在于,是通过交易量、还是客户赚取量来判断机构的成功?美国智能投顾是帮助客户少交易做长期投资,而国内投资机构则更倾向于通过用户交易量来收取佣金从而获得短期收益,两者对比下的个中利害,也只有国内智投机构自己去感受了。

刘旷,以禅道参悟互联网、微信公众号:liukuang110