80后、90后的共同记忆里,一定有一根粉红的火腿肠。不过,在这两代人的父母辈眼中,火腿肠却与方便面等方便食品一样,与“没有营养”、“垃圾食品”等划上了等号。

在成人世界逐渐消失的火腿肠,也让国内肉制类食品领军企业、A股上市公司双汇发展陷入了困境。

2024年前三季度,双汇发展也交出了营收、净利润双双下滑的成绩单。

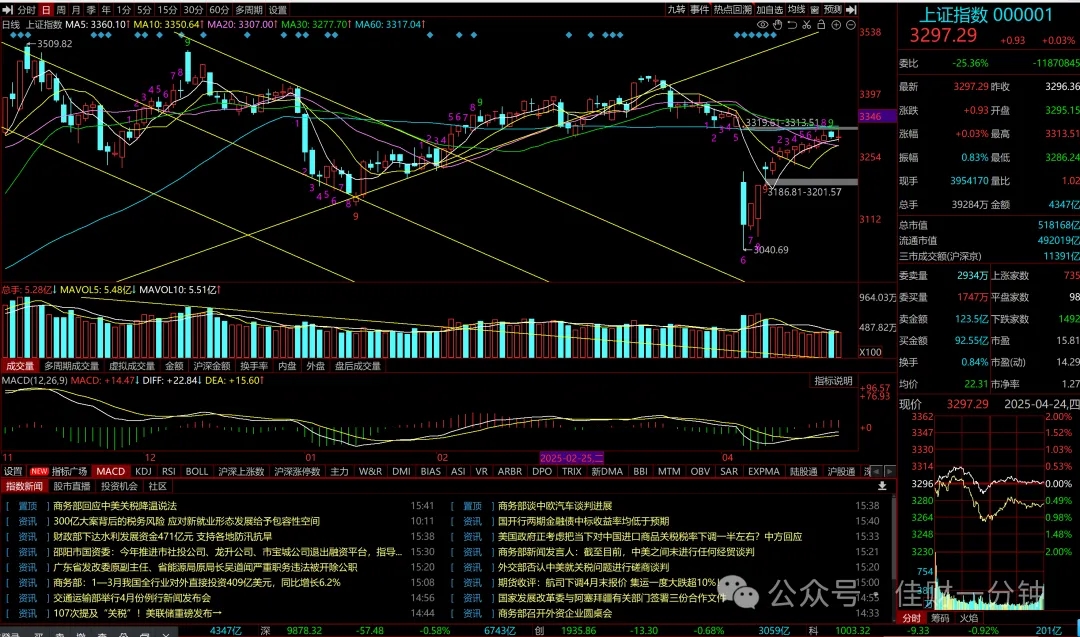

据观察,在2024年9-10月的这轮牛市中,双汇发展也跟着股市大盘,股价大幅上涨。不过好景不长,短短1个月不到的时间,其股价就从10月8日巅峰时期的29.62元/股,跌回到了截至11月5日收盘时的25.08元/股,跌幅近25%。

俗话说:真金不怕火炼。在大盘牛市行情的大潮逐渐“消退”后,双汇发展的股价“水落石出”,也并非偶然。我们通过双汇发展近年的市场表现,或许可以对背后的原因,追根溯源。

01

业绩下滑,基本盘承压

回溯双汇发展近年的发展,营收、净利润下滑几乎是常态。

历年财报数据显示,双汇发展2021年营收、净利润同比分别下降9.72%、22.21%。而2022年,双汇发展实现营业收入625.76亿元,同比下降6.16%;净利润56.21亿元,同比增长15.51%。

据分析,该报告期内其营收下滑、净利润不降反增,主要得益于当年猪肉价格下降、成本降低。而随后的2023年,双汇发展的营收、净利润再次双双下滑。

2023年年度报告数据显示,公司营业收入598.93亿元,同比下降4.29%;归属于上市公司股东的净利润50.53亿元,同比下降10.11%。

更为致命的是,时至2024年,其业绩下滑的尴尬状态,依然没有得到缓解。从营收和利润方面看,公司2024年前三季度实现营业总收入441.12亿元,同比下降4.82%,净利润38.04亿元,同比下降12.08%,基本每股收益为1.10元。

通过双汇发展近年以来营收、净利润下滑的“成绩单”不难看出,双汇发展的业绩,已经逐渐进入下行期。此时想要扭转局势,或许还需寻找新的增长曲线。

据了解,双汇发展的创始人万隆,有“中国肉类工业教父”、“中国肉类品牌创始人”等多个光芒四射的头衔。在其带领下,双汇发展也走过了硕果累累的40年,如今也步入了不惑之年。

而其业绩下滑的原因,主要归因于外部经济环境、上游供应链,以及消费市场需求的变化。

例如,双汇发展的半年报显示,屠宰业务收入同比下降超过16%,肉制品业务收入同比下降接近10%,降幅较一季度有所扩大。

针对其业绩下滑,中原证券发布研报指出,2024年上半年,公司营收减少主要受包装肉制品、生鲜猪产品销量下降,以及禽产品价格低位运行等因素影响。

与此同时,消费市场对火腿肠的需求越来越疲软,也导致了双汇发展的业绩增长十分承压。

虽然在火腿肠这一细分领域,双汇发展占据明显优势。今年上半年,其火腿肠国内市场占有率为56.81%,排名第一。但是,值得注意的是,随着国内居民健康意识的提高,对预制菜等已经有十分明显的抵触心理。

而相比预制菜,双汇火腿肠属于加工食品,很多消费者也将其与“没有营养”、“不够健康”等关键词联系到一起。因此,其市场扩张遇到的挑战,不亚于已让很多人“谈之色变”的预制菜。

02

二代接班人,压力山大

经营业绩下降的同时,双汇发展还面临两代管理者交棒的挑战。

2024年8月底,双汇发展发布公告称,万宏伟当选公司第九届董事会董事长。而2024年,也是万宏伟在这个肉类巨头企业任职的第六个年头。

公开资料显示,万宏伟在履任董事长之前,也有着光鲜的学历背景。

现年51岁的万宏伟,毕业于加拿大多伦多约克大学,曾担任万洲国际行政总裁助理,负责公司的公共关系。自2018年8月起,万宏伟担任双汇发展的董事兼董事会副主席。

作为双汇创始人万隆的次子,万宏伟掌管的双汇发展,也正在面临内部改革转型、布局第二增长曲线的巨大挑战。

在近年猪肉价格波动大、国内经济下行等多重因素影响下,万宏伟肩膀上的担子,显然不会太轻。

首先,在股价方面,万宏伟需要通过实打实的业绩,来提振投资者的信心。

近年以来,受双汇发展以及市场因素的影响,双汇发展在二级资本市场的股价,跌幅较大。

截至2024年11月6日,公司股票收盘价为24.94元/股,较2020年的高点65.65元/股下跌超过60%。目前,公司市值864.09亿元,较2020年高峰时的2107.7亿元缩水了约1200亿元。

其次,业绩层面的挑战,也是考验万宏伟未来能够坐稳董事长位置的关键所在。

要知道,此前万隆的长子万洪建曾被视作接班人,但在2021年6月,他在毫无征兆的情况下,被免去万洲国际的执行董事、董事会副主席及集团副总裁职务,这一事件被外界戏称为“废太子”。

彼时,多家媒体解读称,万洪建之所以被罢免,主要是因为他的经营理念,与父亲万隆存在显著分歧。

这也意味着,新上任的万宏伟,也需要在业绩层面证明自己的能力与实力,才能最终“拿下”千亿万氏帝国的掌舵权。不过,通过目前双汇发展的业绩情况来看,万宏伟的挑战并不算小。

首先,在公司延续传统高分红政策的同时,其公司资产负债率长期保持在40%左右,2024年前三季度更是接近50%。

尤其是据其财报显示,2024年前三季度公司带息债务比率高达58%,对应的利息费用为1.53个亿,利息负担较重,更是其潜在的压力与风险。

其次,从衡量公司偿债能力的各项指标来看,包括流动比率、速动比率、现金到期债务比在内的指标均呈现下降的趋势。

这也意味着,在营收、净利润等核心指标之外,公司整体的财务状况,或许并不健康,甚至难言乐观。

03

多维布局面临挑战,第二增长曲线难寻

近年以来,虽然双汇发展的基本盘业务,发展并不算顺利,但是在投资布局方面,却并不含糊。

除了火腿肠产品外,双汇发展还在上游养殖业(生猪养殖、肉鸡产业化)以及预制菜等赛道“砸下重金”。

据了解,早在2020年,双汇发展为了投资养殖业,就曾进行非公开增发,募集资金79亿元,分别用于生猪养殖产能建设项目、肉鸡产业化产能建设项目、中国双汇总部项目等。

只是,该部分投资似乎并没有转化为双汇发展的“真金白银”。

财报数据显示,2024年上半年,包含养殖业务的其他业务板块,双汇发展实现营收43.32亿元,同比增长6.19%,但毛利率为-0.73%。

据分析,根本原因是,该两个板块的业务产能利用率并不高,市场消费也远不及预期。

加上毛鸡价格和鸡产品在价格方面,并没有让双汇发展获得规模化的正向收益,因此也导致该类项目的投资,并没有让双汇发展获得预期中的投资回报。

除了亲自下场布局养殖、肉鸡产业化等业务外,双汇发展还曾通过收购的方式,扩充其业务版图。例如,2013年双汇发展就曾经斥资71亿美元收购了史密斯菲尔德。

值得注意的是,作为当年最大的国际收购案,这桩收购也让史密斯菲尔德也成为双汇发展的关联交易方和供应商。

此后,在经历了双汇国际赴港IPO,并改名万洲国际,以及双汇发展完成了对双汇集团的吸收合并后。双汇发展成了万洲国际在国内唯一的肉类平台。

也正因为如此,让史密斯菲尔德的母公司罗特克斯有限公司及其子公司史密斯菲尔德、双汇集团、双汇发展的关系变得错综复杂,关联交易不断,从而引发了深交所的注意及问询。

公开数据显示,双汇发展2020年与罗特克斯及子公司的关联交易额曾高达120.84亿元,此后2021年至2024年上半年,关联交易金额分别为93.21亿元、62亿元、60亿元和28.8亿元。

除了投资与收购,双汇发展有所收获,也有所失利外,双汇发展还面临经销商数量大幅下降的渠道挑战。

据了解,双汇发展的经销模式分为代理销售与直接销售。而据其财报数据显示,截至2024年6月末,公司共有经销商17305家,对比年初净减少455家,降幅2.56%。

对此,双汇发展表示,2024年上半年经销商数量有所下降,主要因生鲜品业部分渠道低价竞争激烈,公司控制了在低毛利、经营效果不佳渠道的销售,生鲜品业经销商数量同比下降。

可以预见,当双汇发展的经销商数量大幅下降后,其未来的产品销量,或许会进一步承压,业绩增长也充满了变数。

因此,半年报发布后,开源证券、中原证券、东吴证券纷纷下调了双汇发展在2024-2026年的盈利预期。市场对双汇发展未来的担忧情绪,可见一斑。

04

结语

作为国内肉制类食品的头部企业,双汇发展仅靠“火腿肠”这个并不起眼的品类产品,就做到了每年数百亿营收的巨大规模,并打造了一个近千亿元市值的上市公司,其过去40年的发展历程,无疑是成功的。

只是,如今食品赛道的发展,早已今非昔比。坚守单一赛道的双汇发展,已经逐渐表现出了业绩增长疲软、甚至下滑的迹象。

而当其尚未找到第二条业绩增长曲线之时,恐怕其发展焦虑也将挥之不去。尤其是当双汇发展的灵魂人物万隆退居幕后时,压力也给到了其接班人万宏伟。

期待接棒后的万宏伟,能够担当让双汇重现辉煌的大任,找到双汇发展进一步扩张商业版图的新路径。